Не так давно налог на добавленную стоимость повысился до 20%. Это могло ввести некоторых владельцев частного бизнеса, ведущих бухгалтерию самостоятельно, в ступор, так как теперь нужно производить привычные расчеты по другим формулам. Но, не все так страшно, так как изменилась только одна цифра (теперь вместо 18% нужно учитывать 20%). Соответственно конечная стоимость товара возрастает на 2%. Сам принцип получения нужных цифр не изменился. Рассмотрим способы посчитать НДС 20 процентов от суммы самостоятельно и при помощью готовых решений, которые можно найти в интернете.

- Что собой представляет НДС и в каких случаях он начисляется

- Стандартная формула вычисления НДС 20%

- Попробуем усложнить задачу, используя не простые целые числа и оптимизируем вычисление под юридические сделки

- Как вычислить налог в 20% от суммы продукции с НДС

- Как посчитать НДС с использованием онлайн калькуляторов

Что собой представляет НДС и в каких случаях он начисляется

НДС – это косвенный налог, который взимается в пользу государства со всех предпринимателей, а также юридических лиц. Налог на добавленную стоимость начисляется на все оказываемые услуги и товары, реализуемые, согласно законодательству РФ. Обычно НДС составляет 20% (ранее 18%), хотя есть некоторые категории товаров, с которых налог не уплачивается. Для некоторых предприятий предусмотрен тариф с нулевой ставкой.

Не секрет, что подобные платежи являются инструментом пополнения казны страны. На официальном сайте местной Налоговой службы своего города вы можете найти полный перечень услуг и товаров, который облагаются налогом. Поэтому он всегда предусматривается, если компания осуществляет:

- Продажу готовой продукции через сети розничных магазинов.

- Продажу в розницу конечному потребителю.

- Реализацию производимого сырья.

Оплата такого взноса осуществляется несколько раз. Это позволяет исключить вероятность того, что кто-либо уклонится от налога на добавленную стоимость. Такую надбавку оплачивает производитель, но фактически он является передаточным звеном, которое в свою очередь взимает дополнительную оплату с потребителей.

Соответственно знать особенности определения 20% НДС полезно не только тому, кто продает продукцию, но и самому покупателю, чтобы исключить возможность обмана.

Читайте также: «Распорядиться переплатой» в личном кабинете налогоплательщика что это такое?

Стандартная формула вычисления НДС 20%

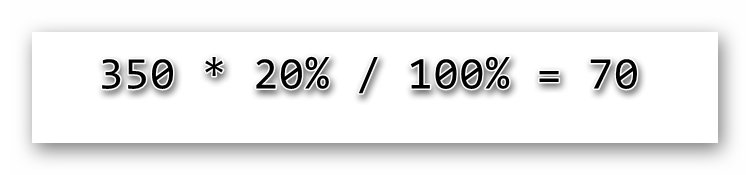

Если нужно определить только объем налога без учета самой стоимости, то действует стандартная формула НДС. Согласно этой формуле нужно умножить общую сумму на ставку и поделить итоговое значение на 100%.

Например, мы покупаем колбасу, которая стоит 350 руб. без учета НДС в 20%. Соответственно нам нужно умножить известную стоимость на 20 процентов, а сумму поделить на 100%.

Получается 70 руб. – это и есть сумма вычета. То есть, если цена указана без учета НДС, то нам будет необходимо заплатить 350+70=420 руб.

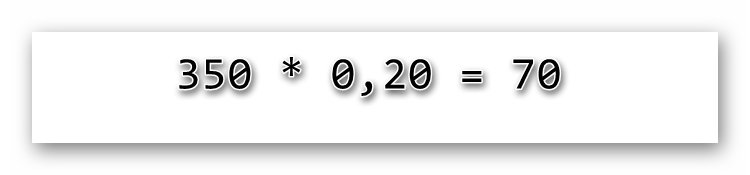

Можно пойти и более простым путем. Для этого просто умножаем стоимость товара на 0,20. Получаем все те же 70 руб. добавочной стоимости. Просто в этом случае ставка выражается не в привычных процентах, а в доле.

Попробуем усложнить задачу, используя не простые целые числа и оптимизируем вычисление под юридические сделки

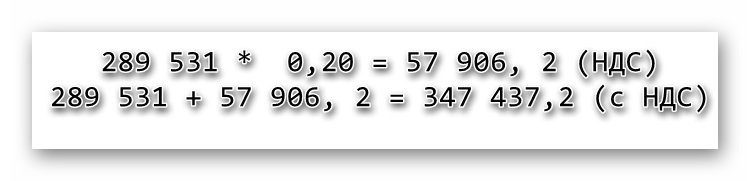

Допустим между компанией «Синий» и компанией «Фиолетовый» заключен договор, согласно которому, без налога первая компания поставляет второй металлические заготовки на сумму 289 531 руб. без учета НДС. Так как такой тип продукции облагается налогом в 20%, то в бухгалтерии «Синий» для отгрузки продукции должны оформить несколько типов документов (счет-фактуру и накладную). В них должен быть учтен налог и итоговая стоимость с НДС.

Чтобы высчитать НДС, умножаем стоимость поставки на 0,20, а потом прибавляем налог к стоимости.

Как вычислить налог в 20% от суммы продукции с НДС

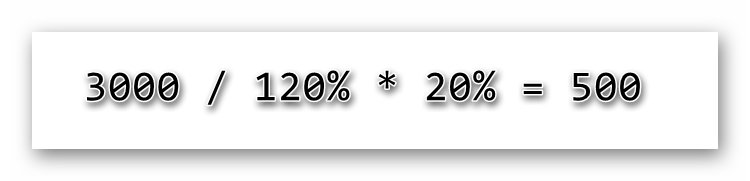

Но также нам может потребовать уточнить уже начисленный налог на приобретаемую продукцию. Это может быть сырье или уже готовый продукт. Тут нужно учитывать и наценку на продукцию. Первоначальная стоимость обычно на 120% ниже (себестоимость). Соответственно, если мы купили куртку за 3000 руб., то сначала делим эту сумму на 120%, а потом умножаем на 20% НДС. Получается 500 руб. Это и есть итоговый налог. Если бы мы просто умножили 3000 на 0,20, то получилось бы 600.

Как посчитать НДС с использованием онлайн калькуляторов

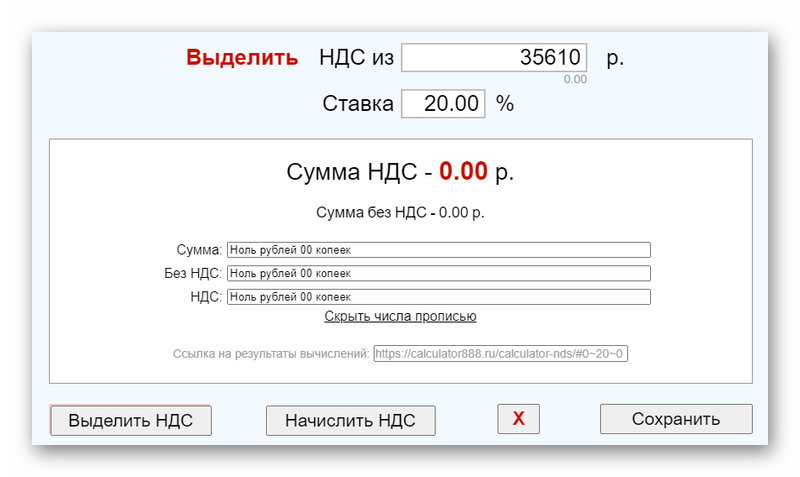

Когда нужно посчитать несколько цифр, достаточно воспользоваться обычным калькулятором. Но если необходимо посчитать много позиций и уточнить НДС, то удобнее пользоваться готовыми решениями. Для этого подойдут простые онлайн калькуляторы. Они работают по одному алгоритму, но некоторые, например, как этот https://calculator888.ru/calculator-nds, позволяют сразу получить данные об итоговой сумме с НДС, без налога или отдельно выделить только его.

Это удобно, когда ведется учет. Но также в бухгалтерии часто применяют средства Excel. В программе можно задать формулу с 20 процентами НДС и потом автоматически получать необходимую сумму. Есть и другие специализированные программы, которыми пользуются на предприятиях. Но дополнительно не лишним будет периодически проверять правильность вычислений. Так как в налоговой отчетности нужно учитывать каждую копейку, иначе могут возникнуть проблемы.